——歡迎到訪! 專業(yè)商用車網(wǎng)絡(luò)媒體 為您服務(wù)

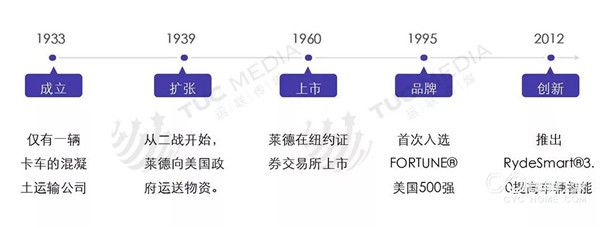

萊德物流公司(Ryder System)成立于1933年,從駕駛一輛混凝土運輸車到管理全美23.4萬輛卡車,歷時85年,是北美最古老也是最大的車隊管理公司。2017年,公司實現(xiàn)營收總額73.30億美元,利潤7.91億美元。

(數(shù)據(jù)來源:公開數(shù)據(jù)整理)

1.2 公司概況

1)公司概況

萊德物流公司(Ryder System)在運輸和供應(yīng)鏈管理解決方案上是全球性的領(lǐng)導(dǎo)者,占有北美最大的商用車隊市場。除了在美國的業(yè)務(wù)外,還在向加拿大、拉丁美洲、歐洲和亞洲進(jìn)行業(yè)務(wù)擴(kuò)張。全球設(shè)有629個FMS運營地點,管理倉庫面積達(dá)5206萬平方英尺,擁有車輛18.6萬輛,在職員工3.6萬名。

2)收入分布

萊德物流公司主要營收來源于五個地區(qū):美國、加拿大、歐洲、墨西哥、馬來西亞。2017年,來源于美國的收入為63.79億美元,占87.04%;有5.84%的收入來源于加拿大,為4.28億美元;有4.38%的收入來源于歐洲,為3.21億美元;剩下的收入分別來源于墨西哥與馬來西亞,分別占比2.32%與0.42%。

(數(shù)據(jù)來源:公司年報)

3)客戶分布

萊德物流以服務(wù)大客戶為主,在競爭激烈的市場中運作,客戶會基于多種因素,包括服務(wù)質(zhì)量、價格、技術(shù)和服務(wù)來進(jìn)行考量合作。萊德物流公司的客戶群散布在各行各業(yè),其中食品和飲料服務(wù)(22%)、運輸和倉儲(20%)、汽車(11%)、零售業(yè)(10%)、工業(yè)(8%)、房地產(chǎn)(8%)、技術(shù)(7%)、商業(yè)和個人服務(wù)(5%)、其他(9%)。

(數(shù)據(jù)來源:公司年報)

2

主營業(yè)務(wù)

2.1 主營業(yè)務(wù)分類

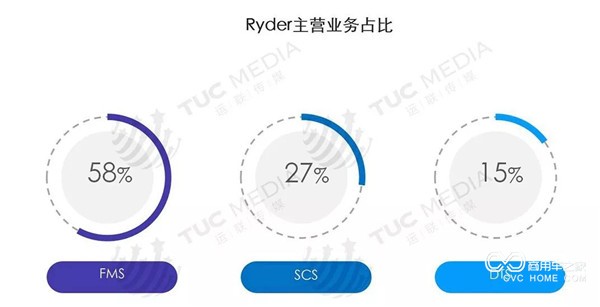

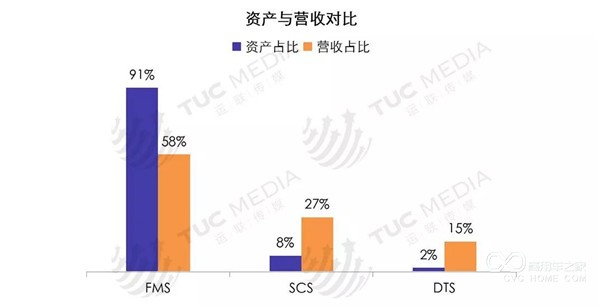

萊德主營業(yè)務(wù)包括三大部分:車隊管理解決方案(FMS)、供應(yīng)鏈解決方案(SCS)、專業(yè)運輸解決方案(DTS),其中FMS營收47.34億,占比達(dá)58%,是三大業(yè)務(wù)占比最大,同時也是其他兩大業(yè)務(wù)的重要支撐點;SCS、DTS營收26.89億、10.96億,占比27%、15%。

(數(shù)據(jù)來源:公司年報)

2.2 車隊管理解決方案(FMS)

1)FMS概述

美國商用車隊市場上大約有830萬輛卡車,其中商業(yè)租賃和租賃市場的卡車約有80萬輛,而FMS的業(yè)務(wù)就是服務(wù)這一市場,通過長短期租賃、合同維護(hù)及車隊支持等外包服務(wù),為客戶提供專業(yè)的車隊解決方案。2017年,F(xiàn)MS營收達(dá)47.34億美元,同比增長4%,占整體營收的58%。

(數(shù)據(jù)來源:公司年報)

2)FMS產(chǎn)品分類

FMS旗下四大產(chǎn)品分為:Choice Lease(全面服務(wù)租賃)、Select Care(合同維護(hù))、Commercial Rental(商業(yè)租賃)及燃料服務(wù)。

■ Choice Lease(全面服務(wù)租賃)

Choice Lease會根據(jù)客戶要求定制車輛,租期較長,其卡車與牽引車的租期一般為3年,掛車10年,在租車服務(wù)的同時還提供完整的維護(hù)計劃、車輛用品和相關(guān)設(shè)備買賣、駕駛員的監(jiān)督和調(diào)度等全方位的車隊管理外包服務(wù)。

■ Commercial Rental(商業(yè)租賃)

Commercial Rental客戶的租期較短,一般在1天-1年之間,通過商業(yè)租賃的方式解決他們的高峰或季節(jié)性業(yè)務(wù)需求,作為替代車輛,除車輛租賃外,萊德可以將現(xiàn)有政策下的責(zé)任保險范圍擴(kuò)展至租賃客戶。

■ Select Care(合同維護(hù))

Select Care主要為不租車的客戶提供維護(hù)服務(wù),客戶可以在全美533家運營點選擇合同維護(hù)和預(yù)防性維護(hù),在特殊情況下,也可以在客戶運營現(xiàn)場提供定制化的維護(hù)服務(wù)。

■ 燃油服務(wù)及其他

萊德在美國和加拿大約有450個FMS運營點可提供燃油服務(wù),其柴油價格低于市場一般水平,除燃料服務(wù)外,還提供如燃料計劃、燃油稅報告、集中計費、加油卡和燃料監(jiān)控。燃油服務(wù)收益一般較低,但是讓客戶可以利用萊德的燃料購買力享受低價服務(wù)從而提升客戶粘性。

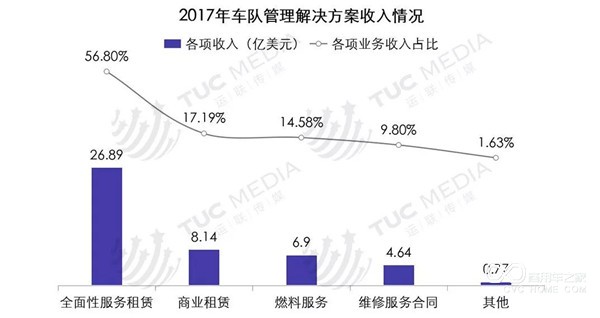

3)FMS產(chǎn)品收入占比

2017年,全面性服務(wù)租賃收入達(dá)到了26.89億美元,同比增長4%。而由于需求的下降,商業(yè)租賃收入下降4%至8.14億美元。維修服務(wù)合同達(dá)到了4.64億美元,同比增長3%。燃料成本增加使得燃料服務(wù)收入達(dá)6.9億美元,同比增加13%。

(數(shù)據(jù)來源:公司年報)

2.3 供應(yīng)鏈解決方案(SCS)

1)SCS概述

全球物流市場約為8.5萬億美元,其中外包約為8260億美元,占整體的10%。

隨著外包市場的不斷增長,供應(yīng)鏈也變的更加龐大且復(fù)雜,客戶不斷尋求更低成本、更多功能的供應(yīng)鏈替代方案,對供應(yīng)鏈專業(yè)知識的需求不斷增加。

而SCS就是立足于專業(yè)二字,截至2017年12月31日,SCS總收入達(dá)到19.7億美元,同比增長20%,這是由于新業(yè)務(wù)帶來了更高的價格與更大的市場。

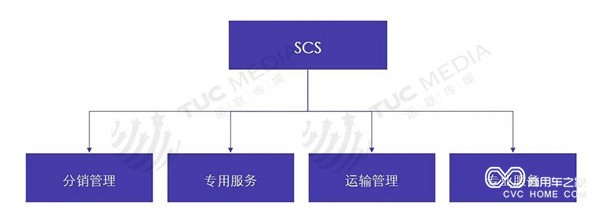

2)SCS產(chǎn)品類型

SCS產(chǎn)品可分為分銷管理、專用服務(wù)、運輸管理、專業(yè)服務(wù)四大類型。

■ 分銷管理

分銷管理指從接收到運輸功能的貨物流動,也就是倉儲與配送。比如:協(xié)調(diào)入站和出站物流的倉儲和運輸;處理國際貨物的進(jìn)出口;協(xié)調(diào)零部件的及時補(bǔ)給制造和最終裝配;并向客戶配送中心或最終客戶配送點提供貨件。

■ 專用服務(wù)

專用服務(wù)在為客戶提供專用運輸解決方案的基礎(chǔ)上,使用外部運輸來解決運力問題。

■ 運輸管理

運輸管理指運輸專家團(tuán)隊提供運輸計劃和執(zhí)行,通過一系列技術(shù)和基于Web的解決方案的運輸優(yōu)化,裝載調(diào)度和交付確認(rèn)。

■ 專業(yè)服務(wù)

專業(yè)服務(wù)可以評估客戶現(xiàn)有的供應(yīng)鏈,以確定整合和改進(jìn)的機(jī)會。一旦評估完成,萊德會與客戶合作制定供應(yīng)鏈戰(zhàn)略,為客戶及其目標(biāo)客戶創(chuàng)造最大價值。

3)SCS收入來源

SCS營收分布的行業(yè)有:汽車運輸、技術(shù)與治療、零售業(yè)、分包運輸、燃料服務(wù)、工業(yè)及其他六大類型。

2017年,汽車運輸收入為5.66億美元,同比增長3%;零售業(yè)收入為5.12億美元,同比增長17%;分包運輸收入為3.87億美元,同比增長73%;技術(shù)與治療收入為2.72億美元,同比12%;工業(yè)及其他收入為1.58%,同比增長27%。這些產(chǎn)品可以獨立地提供,或者作為一個集成的解決方案來優(yōu)化供應(yīng)鏈的有效性。

(數(shù)據(jù)來源:公司年報)

2.4 專業(yè)運輸解決方案(DTS)

1)DTS服務(wù)類型

美國專用合同運輸市場約為140億美元,但美國貨運市場的產(chǎn)能正在收緊,貨車司機(jī)供應(yīng)量在減少,貨主對優(yōu)質(zhì)的運輸和物流提供商需求在逐漸增高,而萊德物流的專業(yè)運輸解決方案(DTS)就是專注于這一市場。

主要服務(wù)上,DTS可以為客戶提供設(shè)備、維護(hù)、司機(jī)、管理等專業(yè)的運輸解決方案;附加服務(wù),則包含路由設(shè)計、車輛調(diào)度、車隊規(guī)模、安全保障、法規(guī)考量、風(fēng)險管理、技術(shù)和通信系統(tǒng)支持以及其他技術(shù)支持服務(wù)。

2)DTS營收與客戶

2017年,全球DTS業(yè)務(wù)占綜合收入的15%,實現(xiàn)營收10.96億美元,同比增長7%。

客戶方面,DTS以大客戶為主,全美共簽訂184個客戶,為了給客戶定制合適的DTS運輸解決方案,萊德DTS物流專家會使用先進(jìn)的物流計劃和操作工具進(jìn)行運輸分析,從而制定完整物流計劃,其中包括車輛的路線和調(diào)度,車輛容量的有效利用和整體資產(chǎn)利用率。

每個定制計劃都會創(chuàng)建一個分銷系統(tǒng),優(yōu)化貨運流程,同時滿足客戶的服務(wù)目標(biāo)。然后,DTS運輸專家團(tuán)隊可以利用FMS和SCS業(yè)務(wù)的資源實施該計劃。

(數(shù)據(jù)來源:公司年報)

3

經(jīng)營現(xiàn)狀

3.1 財務(wù)現(xiàn)狀

1)總營收與利潤大幅增長

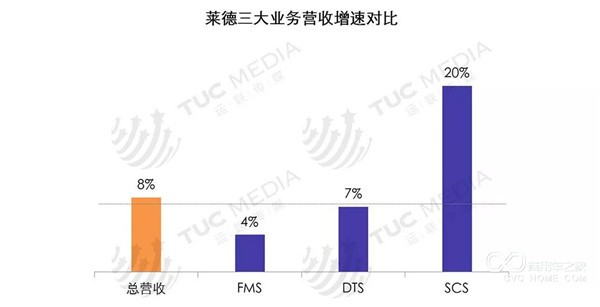

2013-2016年,萊德物流公司由于商業(yè)租賃市場需求不穩(wěn)定,總收入呈現(xiàn)上下小幅度波動的趨勢。2017年,萊德SCS與DTS業(yè)務(wù)大幅增長,導(dǎo)致總收入上漲至73.3億美元,同比增長8%,預(yù)計在18年會獲得一次更大的突破。

(數(shù)據(jù)來源:公司年報)

2)三大業(yè)務(wù)的資產(chǎn)VS營收對比拉大

萊德旗下三大業(yè)務(wù)資產(chǎn)模式各不相同。2017年,最大的分部FMS的總收入和資產(chǎn)分別為42.6億美元和103.9億美元;DTS總收入及資產(chǎn)分別為11.0億美元及2.77億美元;SCS的總收入及資產(chǎn)分別為19.7億美元及8.64億美元。DTS業(yè)務(wù)體現(xiàn)出極高的資產(chǎn)投資回報。

3)核心業(yè)務(wù)FMS占比下降,新業(yè)務(wù)加速增長

2017年,F(xiàn)MS業(yè)務(wù)的總營收占比由61%下降至58%, 營業(yè)增速4%,而SCS業(yè)務(wù)營收增速最高達(dá)20%,從去年總營收占比的24%,提升至今年的27%。市場對供應(yīng)鏈管理的需求明顯增大。

4

優(yōu)勢看點

4.1 新業(yè)務(wù)發(fā)展——緊握大客戶市場

2017年,在SCS全球業(yè)務(wù)共計1078名客戶,前十位SCS客戶的銷售額占SCS總收入的53%和SCS營業(yè)收入的48%(總收入減去燃料和分包運輸);DTS業(yè)務(wù)共計184名客戶,前十位DTS客戶的銷售額占DTS總收入的46%,DTS營業(yè)收入的39%。

這些客戶中多是來自FMS的老客戶,早已與萊德建立大量合作關(guān)系,雖然萊德專注于客戶群體的多元化,但依然處于拓展階段。目前,緊握大客戶市場,抓住自身客戶群體的需求是萊德的重中之重。

4.2 加大最后一公里的投入

2018年,萊德以1.2億美元完成了對MXD集團(tuán)的收購,以增強(qiáng)最后一英里的能力。MXD集團(tuán)旗下?lián)碛?09個MXD電子商務(wù)履行設(shè)施,21個MXD運營的跨碼頭樞紐,16個專用業(yè)務(wù)和72個第三方代理設(shè)施網(wǎng)絡(luò)。

收購使得萊德在最后一公里大件貨物的市場升至第二位。同時還擴(kuò)大了公司的電子商務(wù)履行網(wǎng)絡(luò)。為萊德提供了一個在美國和加拿大建立立足點的機(jī)會,并將公司放在了未來發(fā)展的良好位置。

萊德現(xiàn)在擁有專有的訂單管理和可見性技術(shù),具有實時跟蹤和客戶服務(wù)門戶,可快速響應(yīng)和解決方案。該交易預(yù)計今年增加收益有限。不過,該公司希望通過未來幾年的整合來看到盈利增長。

4.3 美國的稅法變化

2017年,美國「減稅與工作法案」簽署成為法律。對美國稅法進(jìn)行了廣泛和復(fù)雜的變更。其中一條是將美國公司稅率從35%降低到21%,降低了企業(yè)的實際稅率。以萊德為例,2017年12月31日重新計量遞延所得稅負(fù)債凈額,導(dǎo)致萊德的遞延所得稅負(fù)債凈值減少6.19億美元,在綜合收益表中被記錄為所得稅利益。

版權(quán)聲明:此文源自其它媒體,如需轉(zhuǎn)載請尊重版權(quán)并保留出處。內(nèi)容若存有質(zhì)量疑問請立即與本網(wǎng)聯(lián)系,商用車之家將盡快處理并予以回應(yīng)。