——歡迎到訪! 專業(yè)商用車網(wǎng)絡(luò)媒體 為您服務(wù)!

2023年初,行業(yè)普遍看好電動重卡市場發(fā)展前景,期待電動重卡成為繼新能源乘用車市場爆發(fā)后的下一個“藍海” —— 數(shù)據(jù)顯示,2021年,中國市場電動重卡的滲透率僅為0.7%,僅一年后,這一數(shù)字升至5%。

因此,行業(yè)多位大咖均提出樂觀預(yù)測:“重卡電動化2023年仍將高速增長,預(yù)計增速會達到90%~100%,也就是說2023年新能源重卡銷量可能會到5萬輛”。

(2018年-2023年上半年電動重卡市場滲透率變化,數(shù)據(jù)來源:中國汽車流通協(xié)會)

2023年過半,在國內(nèi)重卡市場整體終端需求持續(xù)放緩的背景下,上半年電動重卡累計銷售11525輛,同比去年增長14%。但不可忽視的是,即便如此,該增速不但遠低于同期新能源乘用車增速,也遠未達到此前的行業(yè)預(yù)期,滲透率方面,電動重卡僅占上半年重卡總銷量31.85萬輛的3.2%。

電動重卡何時真正迎來像新能源乘用車在2021年時的“拐點爆發(fā)”?助推因素會有哪些?當下哪些企業(yè)會成為具備競爭優(yōu)勢的玩家?面向未來,電動重卡持續(xù)提升滲透率的關(guān)鍵又是什么?

政策主導(dǎo)驅(qū)動,電動重卡市場競爭格局未定

如同2020年前的新能源乘用車市場,當下的商用車市場尚處于“政策主導(dǎo)”而非“市場主導(dǎo)”階段。

重卡作為工商業(yè)領(lǐng)域重要的“生產(chǎn)資料”,成本敏感度極高,是否滿足TCO(全生命周期運營成本)的要求是決定其銷量的關(guān)鍵要素之一。相較于燃油重卡,電動重卡目前仍存在首次購置成本較高、續(xù)航里程有限、電池自重較大、充電基礎(chǔ)設(shè)施不完善等劣勢的限制,單純來算單車運營的經(jīng)濟賬,在很多使用場景下電動重卡對比燃油重卡仍有不小的劣勢。

因此,政策拉動仍然是目前影響電動重卡銷量的最主要因素。

一方面,在國家“雙碳”目標指引下,一些傳統(tǒng)資源型地區(qū)例如鄂爾多斯、唐山等都面臨新能源轉(zhuǎn)型的壓力,地方政府通過補貼和設(shè)立滲透率目標等方式鼓勵新能源重卡發(fā)展;另一方面,在嚴格監(jiān)管與經(jīng)濟補貼的雙重作用下,高污染、高排放企業(yè)受到政策制約,普遍選擇將優(yōu)先替換燃油重卡這一高排放環(huán)節(jié)作為保障企業(yè)開工率且兼具經(jīng)濟效益的最適解決方案之一,客觀上推動了電動重卡在產(chǎn)業(yè)終端的需求。

另一個值得關(guān)注的現(xiàn)象,是其頭部企業(yè)與重卡市場的頭部企業(yè)并不完全相同,甚至存在很大的不同,目前市場格局尚未形成。

2023年1-6月,電動重卡銷售排名前5的企業(yè)分別是三一重工、徐工重卡、東風(fēng)汽車、遠程新能源商用車和宇通集團,TOP5集中度為72%;而重卡市場的銷售排名前五的企業(yè)分別是中國重汽、一汽集團、東風(fēng)集團、陜汽集團和福田汽車,TOP5集中度為89%。

(2023年上半年電動重卡市場與重卡整體市場TOP8企業(yè),數(shù)據(jù)來源:公開上牌信息)

縱觀整個重卡產(chǎn)業(yè)鏈也是如此:行業(yè)格局仍不甚明朗,更不乏有新興勢力的出現(xiàn),具備快速成長與占領(lǐng)市場的可能性,這也一定程度上造就了各領(lǐng)域新老玩家近幾年紛紛涌入電動重卡領(lǐng)域的現(xiàn)狀。

誰是核心客戶?場景驅(qū)動是當前電動重卡發(fā)展的關(guān)鍵

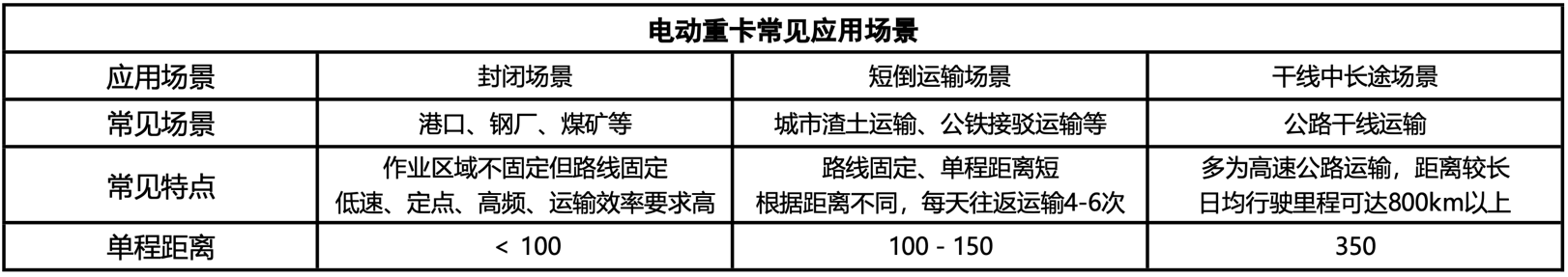

當前電動重卡的使用主要集中在三大場景,一種是低速、短途、重載、固定區(qū)域和線路、管理相對集中的場景,如灑水車、綠化養(yǎng)護車、垃圾車等為典型的市政車輛,基本采用夜間充電、白天運行的模式。第二種是如港口、礦山、鋼鐵、電力等為典型的“短倒運輸”場景,其里程相對較短、行駛路線相對固定,有一定效率需求,因此配合點對點式的換電站,運力供應(yīng)鏈可以更加穩(wěn)定;第三種是干線中長途物流。

作為生產(chǎn)資料,電動重卡目前較低的載重、續(xù)航里程和充電效率,使其在關(guān)注載重和效率的中長途物流市場尚未贏得青睞。而低速、短途、重載、固定區(qū)域和線路、政府管理相對集中的運營場景,明顯更加適用于電動重卡當前的發(fā)展。

這也可以從今年的一些典型電動重卡訂單中得到印證:5月27日,重汽向山東港口日照港集團交付100輛電動自卸車;5月26日,三一集團向重慶四方新材鑫科公司交付了100臺電動攪拌車及換電站;5月23日,三一集團向滇中好運物流集團交付500臺電動牽引車及1座換電站;5月24日,在SNEC2023上,北奔重汽向協(xié)鑫集團交付1,000臺電動重卡。

可以看到,港口、礦山、鋼廠、城市渣土等封閉場景、短倒運輸場景是目前電動重卡主要推廣的應(yīng)用場景。

換言之,運力場景作為構(gòu)建電動重卡行業(yè)生態(tài)的重要籌碼,成為盤活整個鏈條的關(guān)鍵支撐,而運力的獲取在較大程度上有賴于當?shù)卣掷m(xù)、穩(wěn)定的政策支持。誰擁有解鎖運力場景的能力,誰就能掌握馳騁電動重卡藍海的發(fā)展先機。

換電模式正成為電動重卡市場主流

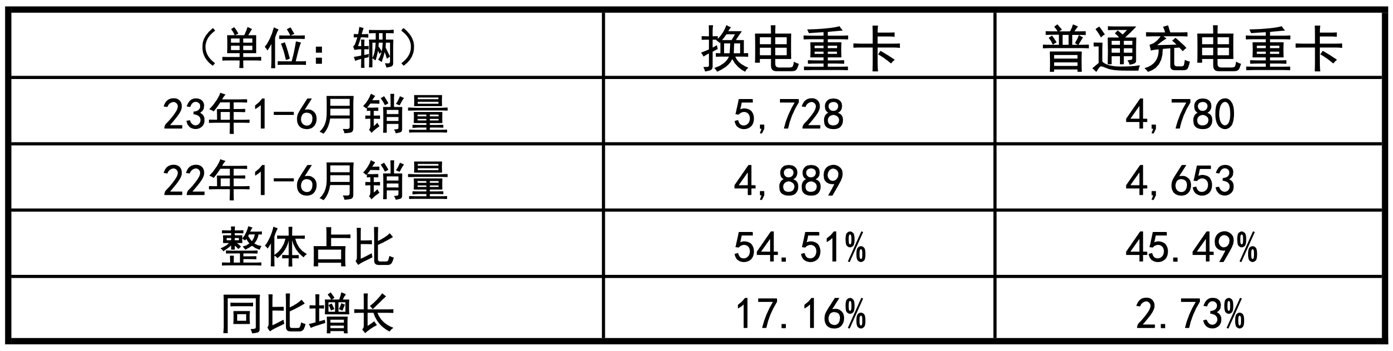

和乘用車一樣,當前的電動重卡市場同樣存在充電和換電兩條路線。但市場正在做出選擇,換電重卡憑借更快的增速,和更高的市場占比正在成為新主流。

1-6月,國內(nèi)換電重卡銷量達到5,728輛,而普通純電重卡銷量為4,780輛,前者同比增幅17%,占比54.5%,而后者增幅僅為3%,占比45.5%。

(2023年1-6月,換電重卡和普通充電重卡銷量及增速對比)

換電重卡持續(xù)獲得青睞,得益于其補電速度快、運營效率高、易標準化的特性;在此基礎(chǔ)上,利用“車電分離”、電池回購等商業(yè)模式,換電重卡可有效避免了占購車總成本40%到45%的電池成本支出,降低前期購車成本。行業(yè)數(shù)據(jù)顯示,以換電重卡電費+租賃費預(yù)計1.2元/千瓦時計算,換電模式將比燃油重卡的年運營成本低10萬元以上。

在換電重卡賽道迅速崛起的背景下,行業(yè)標準卻尚未統(tǒng)一,誰能率先站穩(wěn)腳跟、打出影響力,誰就能先發(fā)制人。而在電動重卡產(chǎn)品同質(zhì)化程度較高,尤其是鋰電技術(shù)已趨于成熟的前提下,局限于單一領(lǐng)域很難謀求出位。

“換電重卡銷量不斷增長,運營商也不斷增多,而且換電重卡的生態(tài)產(chǎn)業(yè)鏈更長,涉及電池銀行、換電運營商、換電重卡運營、以及對電池和車身做租賃業(yè)務(wù)的金融機構(gòu)等”,上汽紅巖新能源事業(yè)部總經(jīng)理呂振偉曾表示。

因此,推行換電重卡模式,對參與企業(yè)的生態(tài)體系建設(shè)、產(chǎn)業(yè)鏈撬動能力提出了更高的要求。

能源企業(yè)為何紛紛入場換電重卡領(lǐng)域?

強政策驅(qū)動的行業(yè)現(xiàn)狀,特定的終端場景,以及對參與企業(yè)產(chǎn)業(yè)布局能力的高要求共同塑造了電動重卡行業(yè)的發(fā)展現(xiàn)狀。從另一個角度來看,誰具備了撬動政策、場景、換電生態(tài)體系建設(shè)這三類資源的能力,誰就更有機率贏得當下市場,取得先發(fā)優(yōu)勢。

商用車之家發(fā)現(xiàn),能源企業(yè)正成為換電重卡市場一股不可忽視的力量:以國電投、三峽、中廣核、京能集團在內(nèi)的大型能源央國企為代表的能源企業(yè),先后向這條賽道進發(fā),并大有領(lǐng)軍之勢:國電投旗下啟源芯動力已在全國31省市區(qū)全面布局超200座重卡充換電站,適配市面上200余款換電重卡,成為國內(nèi)領(lǐng)先的規(guī)模化換電服務(wù)品牌;三峽綠動在四川洪雅共同打造了“電動重卡綠色物流項目”,每年可為礦區(qū)節(jié)省柴油消耗約294萬升;京能集團攜手遠景、國電投等能源伙伴,落地賀州雙碳物流電氣化項目,一期交付100臺電動重卡并布局換電站。

能源企業(yè)入局的底氣從何而來?

一方面,能源企業(yè)有較強的政策影響力與踐行力,加之同上游礦采、鋼鐵冶金行業(yè)的長期合作關(guān)系,可以優(yōu)先洞察各地有潛力的需求場景并率先推動產(chǎn)業(yè)落地,充分拉動電動重卡的新增銷售,以此牽引車輛、電池與運營的全產(chǎn)業(yè)鏈條。

其次是強大的生態(tài)搭建與資源拉通能力。據(jù)協(xié)鑫能科報告顯示,單個車電分離式的重卡換電站投資額高達2315萬元,綜合考慮折舊、減值、場地租金、度電成本、人工成本的話,重卡換電站投資回收期長達6年以上,需要拉通的參與主體包含運力公司、電池企業(yè)、金融機構(gòu)等。而這樣的重資產(chǎn)、重資源、重運營的屬性,恰恰落在大型能源企業(yè)的“技能點”上。

充換電站的“能源屬性”也不能忽視——據(jù)測算,一臺電動重卡年耗電量10-20萬度,一個換電站一般服務(wù)30-50臺車,因此單站年耗電量大概在600-1000萬度電,相當于一個中小型企業(yè)一年的用電量,換電網(wǎng)絡(luò)為能源企業(yè)提供了潛力無限的新增用電場景。

此外,電動重卡可以與換電站與新能源發(fā)電形成“源網(wǎng)荷儲”為一體的生態(tài)閉環(huán),在促進綠色交通與清潔能源深度融合的同時,為能源企業(yè)未來參與電力交易、碳匯交易等創(chuàng)新業(yè)務(wù)提供了更多可能性。

礦山短倒場景分析—— 能源+車企+電池三方攜手,打造重卡生態(tài)鏈新玩法

賀州雙碳物流電氣化項目由京能集團同遠景的合資公司“京能遠景”牽頭,協(xié)同上汽紅巖、遠景動力、國電投為當?shù)丶冸娭乜ㄎ锪飨到y(tǒng)提供“車輛運輸、能源補給、運維管理、金融服務(wù)、材料回收”的一體化解決方案。項目一期交付100臺電動重卡即將投入運營,主要用于礦山至加工場站的短倒運輸場景,預(yù)計一年可減少二氧化碳排放超一萬噸。

“賀州這個案例非常有代表性,它符合電動重卡運營的幾大特征:低速、短途、重載、固定區(qū)域和線路。固定區(qū)域線路對于電動重卡來講經(jīng)濟性更高,也便于政府集中管理。在這個區(qū)域里面,隨著電動重卡數(shù)量的增多也更容易形成一個車聯(lián)網(wǎng)調(diào)度的場景,實現(xiàn)經(jīng)濟效益和環(huán)保效益雙贏。” 遠景動力中國區(qū)副總裁楊曉偉介紹道。

從車隊到整車廠,再到電池供應(yīng)商、充換電站運營及電池銀行,在終端場景的牽引下,行業(yè)生態(tài)得以穩(wěn)定運轉(zhuǎn)。其中,能源企業(yè)既是參與者,也是產(chǎn)業(yè)生態(tài)圈的重要組局者。

遠景作為行業(yè)唯一能提供可再生能源發(fā)電、動力電池及物聯(lián)網(wǎng)軟件系統(tǒng)解決方案的企業(yè),依托在新能源領(lǐng)域的多年深耕,已經(jīng)與包括五大六小在內(nèi)的能源央企、國際頭部能源企業(yè)在新能源開發(fā)利用、儲能、氫能以及能源數(shù)字轉(zhuǎn)型和國際化等領(lǐng)域開展全面合作。本次賀州項目是遠景和京能集團、國電投等能源合作伙伴在電動重卡生態(tài)領(lǐng)域的創(chuàng)新探索。

楊曉偉表示,圍繞電動化重卡的商業(yè)模式,遠景能源、遠景動力、遠景智能聯(lián)合其他相關(guān)企業(yè),正在發(fā)揮非常強的協(xié)同效應(yīng),形成了“綠能底座、智能運維、智慧物流、金融協(xié)同”的生態(tài)閉環(huán),并在內(nèi)蒙、河北、廣西等地進行積極的推廣。

重卡的降排減碳,一定建立在綠電基礎(chǔ)之上。作為新能源企業(yè),遠景能源具備天然優(yōu)勢,能夠為電動重卡提供100%的低價綠電,在實現(xiàn)商用車清潔化的同時,降低充換電站的用電運營成本。

面對重卡當前購置成本較高的局面,遠景和紅杉合作成立的碳中和產(chǎn)業(yè)基金拉動相關(guān)產(chǎn)業(yè)投資方共建電池銀行,對首次購車成本和全生命周期電池資產(chǎn)管理形成有效的金融協(xié)同。

電池是決定電動重卡運營效率的根基,圍繞著電動重卡的場景與需求,遠景動力推出了集高安全、高能量密度、長循環(huán)壽命、低溫性能等優(yōu)勢于一體的重卡專用磷酸鐵鋰電池,高于行業(yè)指標水平,為電動重卡產(chǎn)業(yè)生態(tài)注入源動力。

“重卡作為生產(chǎn)資料,需長期面臨較為嚴苛的工況,對震動強度、機械強度要求非常之高,單就性能及技術(shù)指標來看絕不低于其他任何電動汽車產(chǎn)品。”楊曉偉解釋道。

此外,通過電池銀行,把電池變成會說話的商品交易語言,使之不單單作為動力驅(qū)動單元或是能源存儲單元,還被賦予金融屬性,形成商業(yè)模式及總體生態(tài)的推動。

不難發(fā)現(xiàn),從產(chǎn)業(yè)鏈參與者到“行業(yè)話事人”,只固守電池、設(shè)備或整車制造的單一環(huán)節(jié),顯然已經(jīng)不能滿足行業(yè)巨擘縱橫捭闔的壯志雄心。以能源企業(yè)為首的各路玩家,正以合作共贏的姿態(tài)齊聚電動重卡產(chǎn)業(yè)的生態(tài)化構(gòu)建,從充換電運營輻射全產(chǎn)業(yè)鏈的標準化運作,以電池為核心、金融為紐帶的商業(yè)閉環(huán),共同交織電動重卡行業(yè)的未來生態(tài)。

重卡新能源化已成必然趨勢,伴隨新一代純電動平臺的推出,滑板底盤、高性能電池等創(chuàng)新產(chǎn)品進入市場,充換電網(wǎng)絡(luò)的持續(xù)完善,純電重卡的便利性與經(jīng)濟性將會逐漸提升,從而擺脫當下政策主導(dǎo)的發(fā)展模式,進入市場化發(fā)展的快速爆發(fā)期。

在此之前,傳統(tǒng)玩家能否轉(zhuǎn)變思路,積極參與到產(chǎn)業(yè)生態(tài)中,將成為影響未來電動重卡市場格局的關(guān)鍵。

版權(quán)聲明:此文源自廠家供稿,如需轉(zhuǎn)載請尊重版權(quán)并保留出處。內(nèi)容若存有質(zhì)量疑問請立即與本網(wǎng)聯(lián)系,商用車之家/卡車之聲將盡快處理并予以回應(yīng)。